おはようございます!SBIグループ依存症のサイタマンです。

私の場合は、メインバンクが住信SBIネット銀行、メイン取引証券会社がSBI証券、メインソシャレン投資先がSBIソーシャルレンディング、そして今年からは、SBIネオモバイル証券でTポイント投資まで始めました。

もちろんSBIホールディングス本体への株式投資もしていて、SBIグループ依存度が非常に高くなっており、お金の流れをほとんどSBIグループに把握されているような状態です(笑)

それだけ、SBIグループの金融部門は全てにおいて使い勝手がよく、安定感抜群なんですよね。

そして、今月も、月末恒例となっているSBISL不動産担保ローン事業者ファンドへの投資を実施しました。

こちらのファンドは、毎月15日と末日締めで常時募集されていますので、いつでも申し込むことができます。

今月はこれまであまり投資できていなかった随時募集のNeo4号に100万円投資できましたので、常時募集の方には50万円の投資にさせていただきました。

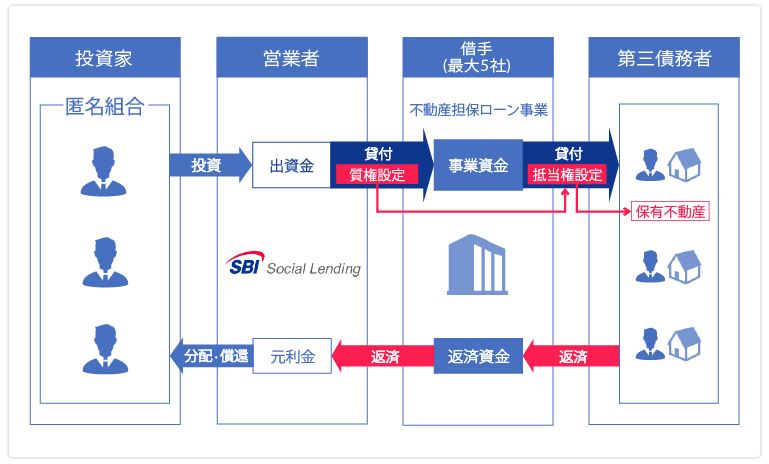

常時募集の方は利回り3.0~5.0%で、Neoの6.0%と比べると利回りは低下しますが、貸付先は最大5社に分散されています。

この点、Neoは今まで募集された1~4号ファンドまで全て同じ貸付先となっていますので、リスクが高いかどうかは貸付先の業績次第になりますが、分散投資はできていないことになります。

さらに、担保価値についても、常時募集の方が担保価値の70%から先順位債権額を引いた金額(先順位がいる場合)を貸付額の上限とされているのに対して、Neoの方は担保価値の85%から先順位債権額を引いた金額(先順位がいる場合)を貸付額の上限とされています。

私の場合は、貸付先の匿名化要請が解除されるまでは、Neoの前身のPlusがどこまで貸付先分散されていたかは不明ですが複数貸付になっていましたので、そちらをメインに投資していました。しかし、貸付先が明記されるようになってからは、一社貸付となっていますので、Neoへの多額の投資は避けています(Neoへは3カ月で150万円の投資)。

それに対して常時募集の方にはこれで3カ月で350万円の投資になりました。

今年の2月から常時募集の方の管理手数料が1.8%から1.5%に低下し(利回りは3.0~5.0%)、Neo3号ファンドからは利回りが6.5%から6.0%に低下しましたので、常時募集とNeoの利回りの差は以前より小さくなってきています。

私の場合は、ソーシャルレンディング投資にそこまでの利回りを求めていませんので、 これからは常時募集の不動産担保ローン事業者ファンドへの投資をメインにしていこうと考えています。

※SBISL不動産担保ローン事業者ファンドシリーズは、私の主力投資先ではありますが、100%元本が保証されているわけではありませんので、最終的な投資判断は自己責任でお願いいたします。