こんばんは!SBIソーシャルレンディング投資家のサイタマンです。

私の主力投資先であるSBIソーシャルレンディングの「不動産担保ローン事業者ファンド(常時募集)」ですが、私が知る限りでは申込額が過去最高に積み上がっています。

月末まではまだ期間があるのに、既に申込額が7億円近くなっているということは、今月もロールオーバー(出資額が借入額を上回った場合、余剰分の出資金を、次回以降の同ファンドに自動的に繰り越すこと)が発生する可能性が極めて高いです。

私も、先月出資150万円のうち50万円分がロールオーバーされてしまっていますが、今月も月末に出資していたのでは確実にロールオーバーされてしまうと思い、急遽追加投資させていただきました。

これで、ロールオーバー分と合わせて今月の不動産担保ローン事業者ファンドへの出資額は250万円となりましたので、ここで打ち止めにしたいと思います。

それにしても、管理手数料が引き下げられて匿名化要請が解除されてから、このファンドへの申込額は大きくなる一方ですね。

今年の初めまではロールオーバーもほとんどなく投資できていたのですが、ここ2ヵ月連続でロールオーバーに引っ掛かってしまいましたので、今回もロールオーバーになってしまった場合は、投資方法を考え直したいと思います。

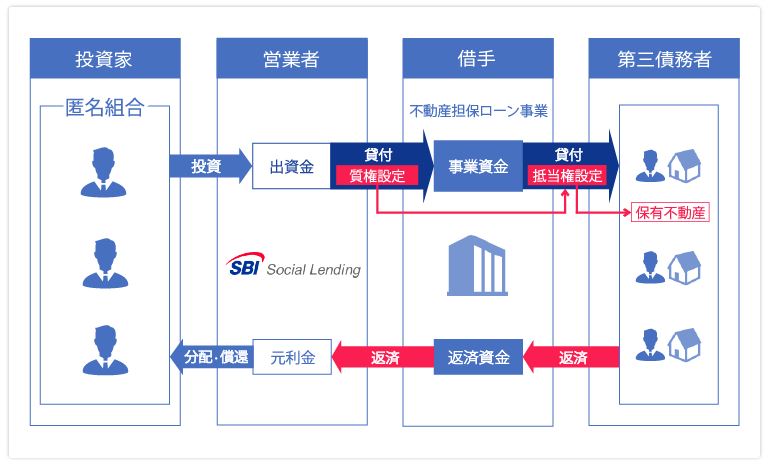

こちらのファンドは、担保不動産情報と借り手企業数(最大だと6社)は不明ですが、リコースローンでかつ第三債務者への貸付段階では担保不動産はかなり分散されていることから、私と同じように多額の投資をされている方が増えてきたということでしょうか。

こちらのファンドは、毎月15日と末日締めで常時募集されていますので、いつでも申し込むことができます。

今月も一社貸付の「不動産担保ローン事業者ファンドNeo」の募集はありましたが、先月100万円投資しましたので、今月は見送らせていただきました。

常時募集の方は利回り3.0~5.0%で、Neoの6.0%と比べると利回りは低下しますが、貸付先は最大6社に分散されています(先月までは最大5社でしたが、今月から6社に拡大されています)。

この点、Neoは今まで募集された1~5号ファンドまで全て同じ貸付先となっていますので、リスクが高いかどうかは貸付先の業績次第になりますが、分散投資はできていないことになります。

さらに、担保価値についても、常時募集の方が担保価値の70%から先順位債権額を引いた金額(先順位がいる場合)を貸付額の上限とされているのに対して、Neoの方は担保価値の85%から先順位債権額を引いた金額(先順位がいる場合)を貸付額の上限とされています。

私の場合は、貸付先の匿名化要請が解除されるまでは、Neoの前身のPlusがどこまで貸付先分散されていたかは不明ですが複数貸付になっていましたので、そちらをメインに投資していました。しかし、貸付先が明記されるようになってからは、一社貸付となっていますので、Neoへの多額の投資は避けています。

今年の2月から常時募集の方の管理手数料が1.8%から1.5%に低下し(利回りは3.0~5.0%)、Neo3号ファンドからは利回りが6.5%から6.0%に低下しましたので、常時募集とNeoの利回りの差は以前より小さくなってきています。

私の場合は、ソーシャルレンディング投資にそこまでの利回りを求めていませんので、 今後も常時募集の不動産担保ローン事業者ファンドへの投資をメインにしていこうと考えています。

※SBISL不動産担保ローン事業者ファンドシリーズは、私の主力投資先ではありますが、100%元本が保証されているわけではありませんので、最終的な投資判断は自己責任でお願いいたします。